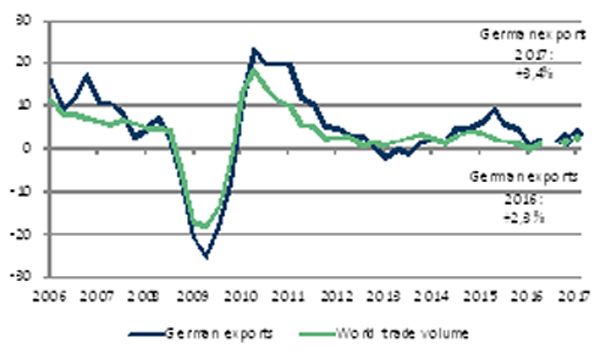

Los signos para el futuro económico de Alemania son prometedores, aunque se observa un alto nivel de estabilidad. Las previsiones de solidez de Coface para el crecimiento de Alemania pueden sorprender por tanto, con un aumento del PIB del 1,8% para este año. El crecimiento previsto para 2017 será ligeramente inferior, de 1,7%. El consumo privado será nuevamente el principal motor del crecimiento en 2017, impulsado en mayor medida por unos niveles de empleo récord. Los riesgos para la economía alemana podrían tener lugar en la exportación. En 2017, el crecimiento del comercio mundial será moderado y los principales destinos de las exportaciones alemanas se verán amenazados por riesgos específicos, como el inminente Brexit y la desaceleración de las economías china y estadounidense. Por otra parte, los impactos económicos de la elección de Donald Trump como presidente de Estados Unidos son aún inciertos. Las exportaciones alemanas sólo crecerán un 2,3% en 2016 y un 3,4% en 2017.

Menos insolvencias pero mayores pérdidas

En este contexto, Coface prevé que la presión a la baja sobre las insolvencias continuará, con el quinto año consecutivo de caídas sin precedentes en 2017 (disminuyendo a un volumen de alrededor de 21.000). No obstante, se espera que esta tendencia negativa continúe a un ritmo ligeramente más lento. Tras un descenso del 5% este año, Coface prevé una nueva disminución de las insolvencias del 4,2% en 2017.

A pesar de las perspectivas positivas, el número de créditos impagados en los procedimientos de insolvencia podría aumentar, ya que varios sectores, especialmente entre las grandes empresas, están sometidos a una mayor presión en términos de competencia, costes y márgenes de beneficio. Hasta agosto de 2016, los créditos potencialmente afectados por los procedimientos de insolvencia iniciados superaban claramente el volumen registrado en los primeros ocho meses de 2015. Con un volumen de casi 20.000 millones de euros, superan en un 70% a los créditos del año anterior. Esto se debe a que hay más insolvencias entre las empresas económicamente más importantes, tales como Steilmann y Unister, a pesar de la disminución de las insolvencias en términos absolutos. Las cuentas por cobrar en los procedimientos de insolvencia registraron aumentos particularmente acusados entre los profesionales independientes y los servicios científicos y técnicos, alcanzando casi los 8.000 millones de euros, 4.000 millones de euros en las industrias no relacionadas con la construcción y más de 2.000 millones de euros en los sectores comerciales. Los impagos también aumentaron significativamente en el sector agroalimentario, si bien los importes pendientes son relativamente pequeños en volumen (alrededor de 500 millones de euros).

“La perspectiva estable para la economía alemana no significa que las empresas germanas puedan bajar la guardia en el próximo año. Existe una serie de riesgos externos que podrían afectar especialmente a las empresas exportadoras. Además, después de la fatiga de la reforma de la “gran coalición”, no cabe esperar nuevas medidas ambiciosas de política económica por parte del próximo gobierno. Estas dudas disuadirán a las empresas de ampliar sus inversiones más allá de los límites manejables en el próximo año”, manifestó Mario Jung, economista de Coface para el Norte de Europa.

Clara desaceleración del crecimiento de las exportaciones alemanas desde el segundo semestre de 2015

A pesar de otro año récord para las exportaciones alemanas en 2015 (respecto al volumen de exportaciones), las tasas de crecimiento se han contraído claramente desde la segunda mitad de 2015. En el primer trimestre de 2016 el crecimiento de las exportaciones alemanas llegó casi a estancarse, debido a la ligera disminución del volumen del comercio mundial por primera vez desde otoño de 2010. La posterior recuperación ha carecido de dinamismo. En el primer semestre de 2016, tanto el comercio global como las exportaciones alemanas fueron muy débiles. Los exportadores germanos registraron un ligero repunte en el segundo trimestre, gracias al leve crecimiento del comercio mundial. Las exportaciones alemanas reaccionan de modo desproporcionadamente enérgico a las vicisitudes del comercio mundial, especialmente en los casos de aumentos o caídas pronunciados.

Las perspectivas de las exportaciones alemanas para 2017 son cautelosamente optimistas. Sin embargo, hay que tener en cuenta los riesgos que amenazan a los países más importantes para el comercio alemán. Un análisis de las perspectivas económicas para 2017 de los 10 principales destinos de las exportaciones alemanas revela una dinámica más débil que en 2016. Alrededor del 60% de las exportaciones alemanas totales se destina a estos países.

La desaceleración económica en cuatro de los cinco países más importantes tendrá especial relevancia. Coface prevé una caída del crecimiento para Reino Unido, el tercer destino más importante, de 1,9 a 0,9%,. Esta caída, en gran medida como consecuencia del Brexit, podría afectar fuertemente a las exportaciones alemanas. Se prevé que el crecimiento en China continúe su gradual desaceleración, al igual que el pesimismo en Estados Unidos, ahora el cliente más importante de Alemania, con una participación en torno al 9% de las exportaciones totales. En 2017, se prevé otro leve revés para el crecimiento económico de Francia, el segundo mayor destino de las exportaciones alemanas.

Estos impactos negativos se verán compensados parcialmente por la ligera mejoría de las perspectivas económicas de los restantes países dentro de los 10 principales destinos de las exportaciones alemanas, junto con el claro aumento del crecimiento previsto para los países emergentes y en vías de desarrollo, que representan alrededor del 30% de las exportaciones alemanas.

Consumo doméstico, el mayor motor de actividad

“Las sólidas perspectivas de crecimiento de la economía alemana dependen principalmente del dinamismo del consumo privado”, explicó Mario Jung. El gasto de consumo doméstico se acelerará aún más en 2017, hasta alcanzar un máximo de 2%, frente al 1,9% de 2015 y el 1,6% en 2016. Para contextualizar estas cifras, el crecimiento promedio del consumo privado entre 2006 y 2014 fue de sólo 0,8% y el crecimiento de la economía alemana dependió principalmente de las exportaciones netas. En 2017, se prevé que los impulsos de crecimiento de las exportaciones netas sean moderados e incluso podrían desacelerar ligeramente. Coface prevé que esta enérgica dinámica del gasto privado garantizará un crecimiento del producto interno bruto de 1,7%, con una contribución de dos tercios (o 1.1 puntos porcentuales).

Elecciones en 2017: Será el fin de la “gran coalición”?

Es poco probable que los partidos de la coalición gobernante salgan ilesos de las elecciones del próximo año. Según las encuestas actuales, tanto la Unión como los partidos del SPD están observando resultados inferiores a los obtenidos durante las últimas elecciones parlamentarias (septiembre de 2013). Así mismo, se sitúan a niveles inferiores a los registrados en las encuestas realizadas durante la transición 2015/2016.

Sin embargo, el panorama general para el futuro del Gobierno Federal refleja estabilidad, y cualquier otra cosa que no sea la renovación de la “gran coalición” sería una sorpresa. Todas las encuestas disponibles aún indican que la “gran coalición” tiene asegurada la mayoría absoluta, que no ha conseguido ninguna otra coalición de dos partidos. Incluso una alianza tripartita entre el SPD, el Partido de Izquierda y los Verdes, solicitada por varios grupos, tendría pocas posibilidades de obtener una mayoría absoluta.

Una pequeña “gran coalición” – así como la probabilidad de que la alternativa para Alemania sea una fuerza política adicional en el Bundestag – obstaculizaría el consenso político. Por primera vez desde 1953, seis grupos parlamentarios, que comprenden un amplio espectro político, estarán representados en el Bundestag. Por otra parte, como los líderes (Merkel por la Unión y Gabriel por el SPD) son bastante controvertidos, la consecución de grandes proyectos de reforma bajo la próxima “gran coalición” –incluso en materia de política económica y social- será cada vez más difícil.

Estos riesgos potenciales para la evolución política de Alemania podrían alimentar las incertidumbres políticas en la comunidad europea, creando una resistencia adicional a la búsqueda de consenso.

PARA MÁS INFORMACIÓN:

Carolina Carretero I Tel.: 91 702 75 19 I caroline.carretero@coface.com

Marta Escobar I Tel.: 91 702 75 22 I marta.escobar@coface.com

Sobre Coface

El Grupo Coface, líder mundial en seguro de crédito, ofrece a empresas de todo el mundo soluciones para protegerlas contra el riesgo de impago de sus clientes, tanto en el mercado nacional como en exportación. En 2015, el Grupo, apoyado por sus 4.500 colaboradores, obtuvo una cifra de negocios consolidada de 1.490 millones de euros. Presente directa o indirectamente en 100 países, asegura transacciones comerciales de 40.000 empresas en más de 200 países. Cada trimestre, Coface publica sus evaluaciones de riesgo país para 160 países, basadas en su conocimiento único del comportamiento de pago de las empresas y la experiencia de sus 660 analistas, situados cerca de nuestros clientes y sus deudores.

www.coface.es

Coface SA.cotiza en la bolsa de París Euronext Paris – Compartment A

ISIN: FR0010667147 / Ticker: COFA